AMSER開発者林貴晴氏が教える|第6話:安全資産GOLDの傾向

公開日:

CONTENTS目次閉じる

金(GOLD)について

金はその美しさ、耐久性、希少性から、古代から現代まで高く評価されてきました。

ジュエリーや装飾品の材料として広く利用されるだけでなく、通貨の一形態としても長い歴史を持ち、現代の金融市場でも重要な役割を果たしています。

金は化学記号Auの貴金属です。

CFDではXAUと表記されることがあり、この化学記号に由来しています。

金が「安全資産」と認識される理由は、その安定性と信頼性にあります。

経済危機や政治的不安定が発生すると、投資家はリスク回避のために金を購入する傾向があり、長期的に価値を維持しやすいと考えられているためです。

また、インフレ進行時には通貨価値が下がる一方で、金の価値は上昇するため、ヘッジ手段として活用されます。

さらに、金は無利子資産であり、金利変動の影響を受けにくく、金融市場の変動リスクを避ける手段としても有効です。

金の希少性も、その価値の大きな要因です。

地球上で採掘できる量は限られており、新たな大規模鉱床の発見は稀です。

既存鉱山からの生産量も徐々に減少していくため、年間の新規採掘量は制限されています。

地球全体の金総量は約19万トンと推定され、そのうち約60%がジュエリー、20%が投資目的で使用されています。

地殻中にはさらに多くの金が存在しますが、大部分が深部に埋まっており採掘が難しいため、供給量は限られています。

既存製品のリサイクルも重要な供給源となっており、こうした希少性と供給の制約が金の価値を支えています。

過去データからみる金の傾向について

過去のデータを分析することで、相場の特徴やパターンを見出すことができます。

過去8年間のGOLD/USDのデータを詳しく分析し、その特徴的な傾向をご紹介します。

まず、長期的な観点から見ると、金の価格は必ずしも一直線に上昇しているわけではありませんが、数年単位の長期保有であれば、いずれは上昇傾向にあることがわかります。

しかしながら、1980年の最高値が2008年まで更新されなかったこともあり、中・短期的には下落リスクも存在します。

長期的な金価格の上昇トレンドを後押ししているのはインフレによる紙幣価値の下落と地政学的リスクの高まりです。

歴史的にゴールドはインフレヘッジの役割を果たしてきました。

また、地政学リスクが高まれば、投資家はリスク回避の狙いでゴールドに資金をシフトさせる傾向にあります。

一方で、金利の上昇はゴールド価格を下押し圧力となります。

金利が上昇すれば、ゴールドの機会コストが高まるためです。

さらに、ゴールドは米ドル建てで価格が決まるため、ドル高がゴールド価格の上値を抑える要因になります。

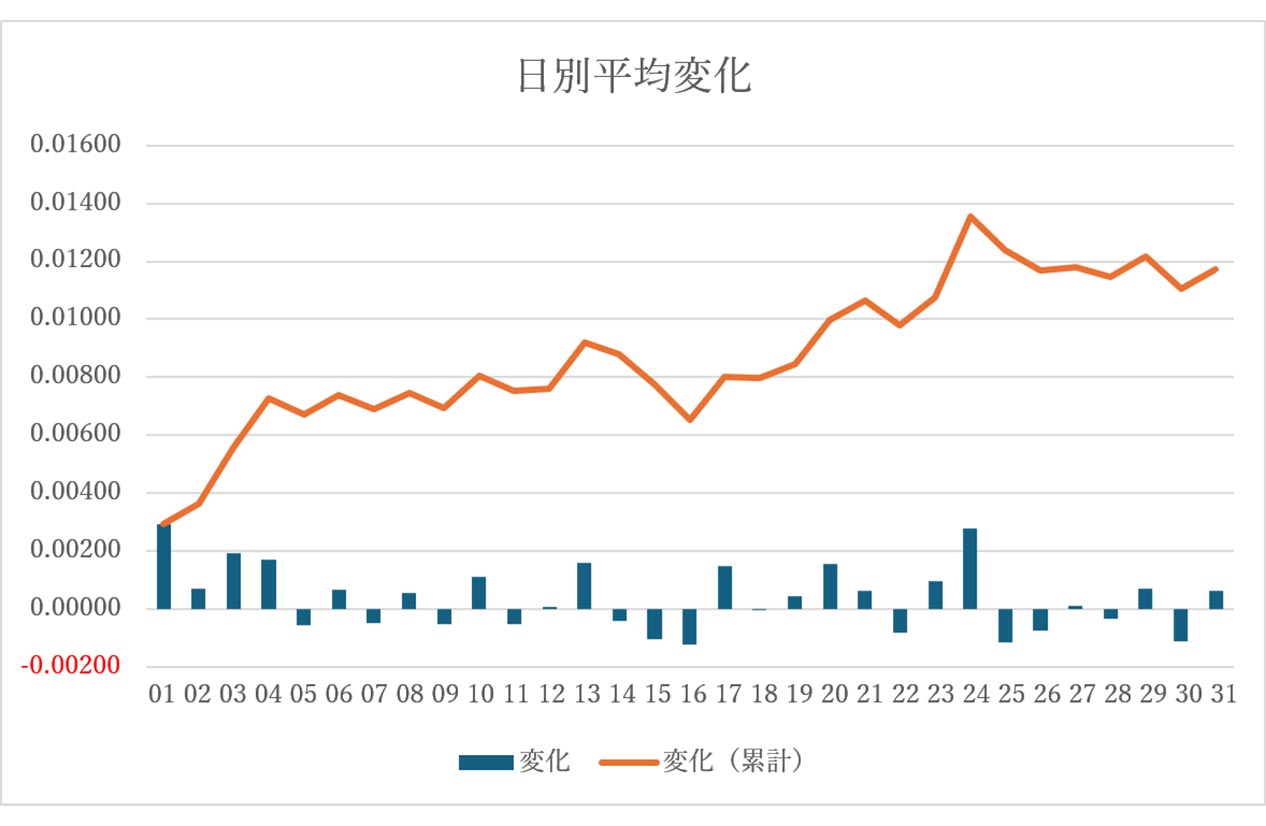

次に、日別の傾向を確認します。

青の棒グラフは金の価格が1日でどの程度変動したかを示し、オレンジ線は月初め1日からの累計変動を表しています。

全体的には右肩上がりの傾向にありますが、1日から4日、および17日から24日は上昇傾向が強い一方で、14日から16日は下落傾向があることがわかります。

このような日別の変動パターンは、ゴールド相場に影響を与える主要イベントのタイミングと関係しています。

例えば月初めの数日間は前月の米雇用統計を受けた動きが出やすく、月末近くは月次データの発表を控えた値動きとなります。

一方、14-16日の下落局面は、いわゆる「月中の空白期間」と呼ばれる時期に当たります。

この時期は主要経済指標の発表が少なく、ゴールド市場で大きな動きがつかみにくい傾向にあります。

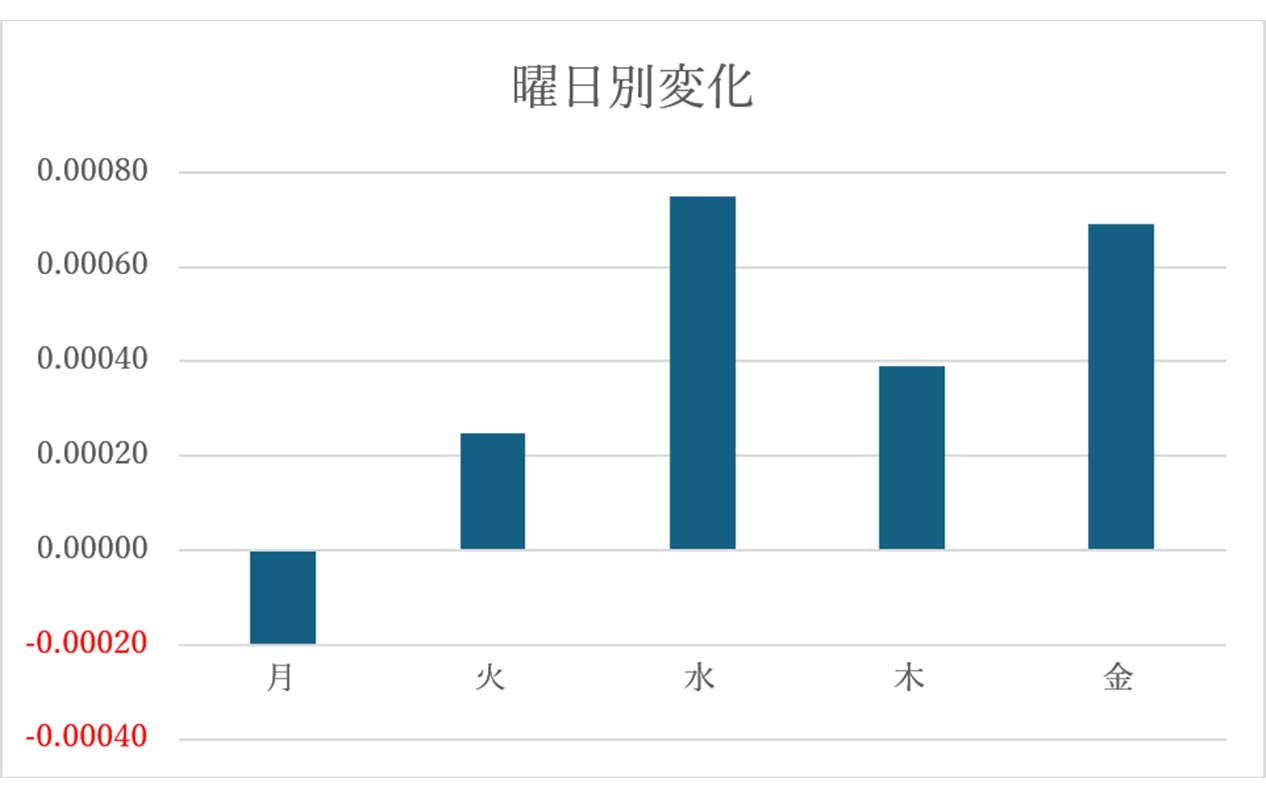

さらに、曜日別の平均的な動きを見ると、月曜日は下落する傾向があり、水曜日と金曜日は大きく上昇する傾向があります。

また、メタトレーダーのティックボリューム(価格が更新される配信回数)と曜日の変化には、0.954と非常に高い相関関係があることが確認されました。

月曜日にゴールド価格が下落する理由として、週末の地政学リスクの沈静化や、トレーダーの様子見姿勢が影響していると考えられます。

一方、中旬の水曜日は前述のようにFOMCを意識した動きとなり、金曜日は週明けを控えたポジション調整の動きが強まる傾向にあります。

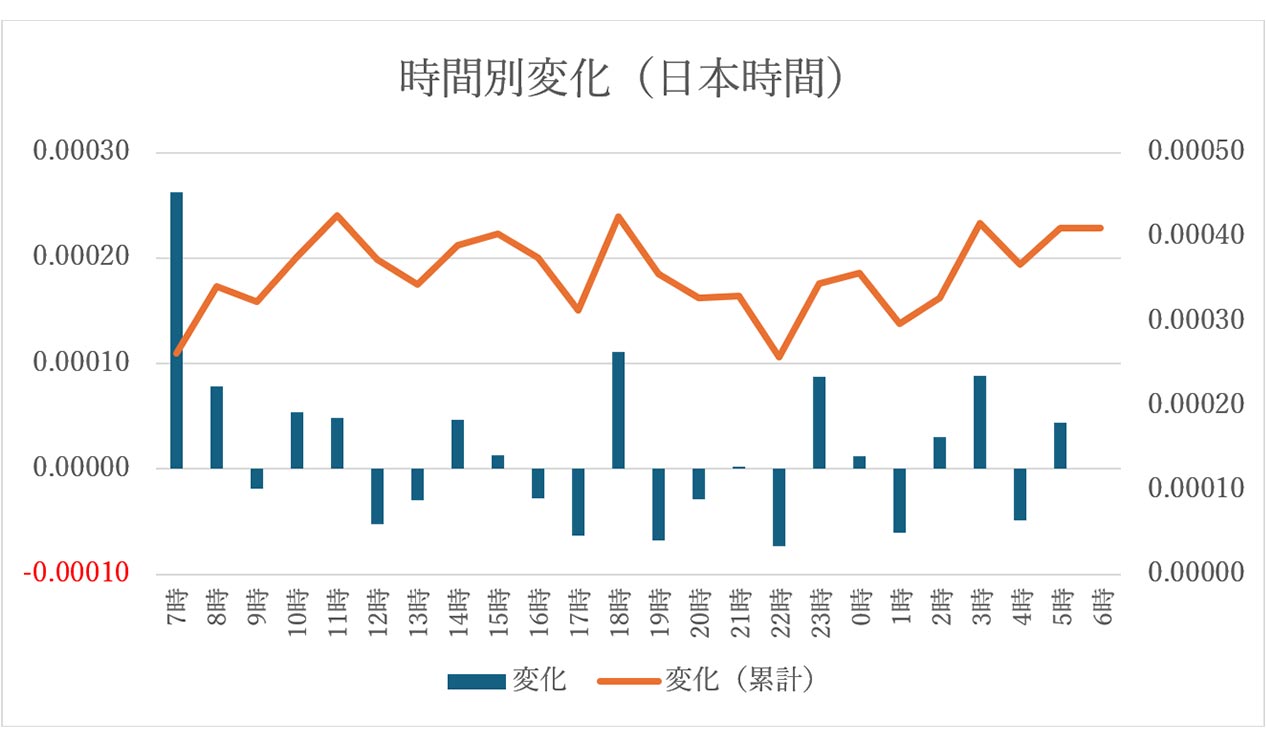

最後に、一日の平均的な動きを見てみましょう。

日本時間の7時から11時までは上昇傾向にあり、ヨーロッパ市場の動き出す18時、そしてニューヨーク市場が開く23時にも上昇する傾向が見て取れます。

朝7時から11時頃の上昇は、東京やシドニーなどのアジア時間帯の市場開け際の動きを示しています。

アジア勢の買い注文が集中するためです。

一方、ヨーロッパ市場開場の18時頃とニューヨーク市場開場の23時頃の上昇は、それぞれロンドンとニューヨークの投資家・トレーダーの参入による需給変化を反映しています。

特にニューヨーク市場は世界最大の金取引市場なので、その動向が大きく価格に影響を与えます。

以上のように、過去のデータを詳細に分析することで、金の価格変動には一定のパターンやサイクルが存在することがわかります。

月次、日次、曜日、時間帯別などさまざまな角度から規則性を発見できます。

これらの傾向を踏まえることで、金の売買に際してリスクを抑え、適切なタイミングを計ることが可能になります。

もちろん、パターンは確率的なものにすぎず、必ずしも将来も同じ動きを繰り返すとは限りません。

市場環境の変化に応じてパターンも変わっていくため、常に最新の動向をフォローし続ける必要があります。

データ分析と併せて、金融政策、地政学リスク、主要経済指標の見通しなども勘案しながら、総合的に売買判断を行うことが期待値をあげることにつながります。

過去のパターンは、あくまで参考にすぎませんが、上手く活用することで、金への投資をより有意義なものにできると期待されます。

執筆者紹介

AMSER株式会社 代表取締役

注意・免責事項

- ・記載の内容は個人の見解に基づくものであり、実際の投資にあたっては、お客様ご自身の責任と判断においてお願いいたします。

- ・本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。

- ・また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。

- ・なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。

- ・各レポートに記載の内容は、GMOインターネット株式会社の事前の同意なく、全体または一部を複製、配布を行わないようお願いいたします。